DIE Kernaussage des Debitismus ist:

„Der Kapitalismus ist ein Kettenbrief-System. Er lebt vom Schneeball-Effekt. Im Kapitalismus müssen immer neue Schulden gemacht werden, um die alten Schulden bedienbar zu halten.

Nachstehend wird aufgezeigt, dass diese Behauptungen mehr sind, als effekthascherische, leere Worthülsen.

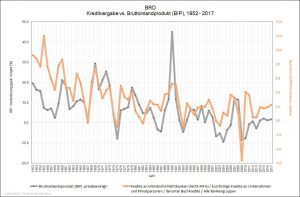

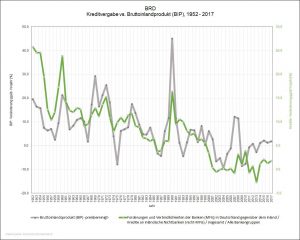

Kreditvergabe vs. Bruttoinlandsprodukt (BIP)

Um das System am Laufen zu halten, müssen permanent zusätzliche Schulden aufgenommen werden bzw. die Neuverschuldung muss steigen.

Anders gesagt: durch einen Verschuldungsvorgang müssen neue Kredite aufgenommen werden; durch zusätzliche Kredite muss das Gesamtkreditvolumen ansteigen. Andernfalls reißt der Kettenbrief, das System deflationiert sich zu Grunde. Sollten diese Hypothesen korrekt sein, müsste sich das real nachweisen lassen.

Als Messgröße kann die Entwicklung bzw. die Veränderung des Bruttoinlandsprodukt (BIP) ggüb. dem Vorjahr herangezogen werden.

Grundannahmen

- Ist die Kreditaufnahme > 0, sollte auch das BIP > 0 sein, oder zumindest signifikant ansteigen

- Ist die Kreditaufnahme absolut zwar > 0, das Wachstum ggüb. dem Vorjahr jedoch geringer, sollte sich dies auch beim BIP in ähnlicher Weise zeigen

- Ist die Kreditaufnahme < 0, sollte auch das BIP < 0 sein, oder zumindest signifikant fallen

- Ist die Kreditaufnahme absolut zwar < 0, das Wachstum ggüb. dem Vorjahr jedoch steigend, sollte sich dies auch beim BIP in ähnlicher Weise zeigen

Sprich, sämtliche Bewegungen der Kreditaufnahme sollten im Gleichklang mit den entsprechenden Bewegungen des BIP verlaufen; beide sollten die gleichen Richtungen bzw. Richtungswechsel aufweisen.

Gegenüberstellung der Zeitreihen (1952 – 2017)

In nachstehenden Graphiken sind für die BRD für den Zeitraum 1952 bis 2017 die jeweiligen Jahresenddaten zweier verschiedener Kreditvergabestatistiken jeweils dem BIP gegenübergestellt (Datenquelle: Deutschen Bundesbank).

Wobei die Arten der Kreditvergabestatistiken relativ willkürlich gewählt wurden; sie sollten allerdings ein gewisses Beeinflussungspotential besitzen (bspw. nur KFZ- oder Immobilienkredite wären vermutlich nicht umfassend genug).

Was sehen wir:

Erwartungsgemäß ist in beiden Graphiken keine 100-prozentige Übereinstimmung der beiden Kurvenverläufe erkennbar. Dafür gibt es zu viele weitere Einflussfaktoren, welche hier nicht berücksichtigt werden können (z. B. weitere Kreditarten, ausländischer Einfluss (Stichwort Außenhandelsüberschuss usw.), Staatsverschuldung etc.).

Die tendenziellen Übereinstimmungen sind allerdings frappierend. Vorgenannte Punkte 1 – 4 der Grundannahmen sind m. M. n. deutlich sichtbar und somit sozusagen abgearbeitet bzw. umgesetzt. Nicht durchgehend in voller Ausprägung, der tendenzielle Gleichtakt in beiden Graphiken ist jedoch beeindruckend.

Ohne Übertreibung kann dies als Bestätigung für die debitistische Kernaussage gewertet werden: Ohne zusätzliche Neuverschuldung schlittert das System unweigerlich dem Untergang entgegen.

Zukünftige Entwicklungen

Neben dem Ursache → Wirkung Pärchen Kreditvergabe / Neuverschuldung → BIP zeigen die Graphiken in erster Linie eins: die seit der Nachkriegszeit insgesamt rückläufige Tendenz der Neukreditvergabe.

Zuletzt zeigte sich zwar eine leichte Erholung. „Erholungspeaks“ gab es jedoch von Anbeginn der Zeitreihen – regelmäßig gefolgt von starken Abschwüngen, häufig mit neuen Tiefs. Dieses Muster wird sich m. E. fortsetzen; ich wüßte jedenfalls keinen Grund, warum ausgerechnet diesmal nicht.

- Es wird keine nennenswerten Zinserhöhungen mehr geben. Es sei denn, der / die Staat(en) beginn(en)t tatsächlich so richtig Nettogeld zu drucken – was letztendlich auch nicht besser wäre.

- Das nächste Tief wird kommen! Vielleicht schon das alles entscheidende, letzte Tief.

- Noch tiefere Zinsen, noch weiter unter Null, sind dann kaum mehr möglich. Und wenn doch, können diese dann auch nicht mehr helfen.

- Wenn China, Indien – Asien -, wie jedes andere Boomland bzw. jede andere Boomregion auch, ihren Sättigungsgrad an Neuverschuldung erreicht haben, ist auch aus dieser Richtung keine Abfederung des „Crashs“ zu erwarten – so, wie es gegenwärtig noch geschieht.

- Obenauf kommen noch Peak Oil und das Weltbevökerungswachstum.

- Da wir Menschen zu blöd sind, das / die Problem(e) als Menscheitsgemeinschaft anzugehen – was theoretisch immerhin möglich wäre – wird es in einem Desaster enden.

- Eintritt, Art und Umfang desselben ist ungewiss. Überaus unschön wird es in jedem Fall; alles ist möglich.

- Ich hoffe nur, dass das System noch bis zu meinem natürlichen Tod durchhält.

- Ich wünsche wirklich, ich schätze das alles völlig falsch ein!!

_____________________

Folgend eine kleine Ergänzung:

Was war zuerst da: Henne oder Ei? Beeinflusst die Kreditvergabe das BIP, oder das BIP die Kreditvergabe?

Ist vielleicht einfach eine gute Konjunktur ursächlich für eine erhöhte Kreditaufnahme und nicht umgekehrt? Diese Frage könnte einem in den Sinn kommen.

Das „Ursprungs-BIP“ wird in Währung berechnet – in DM, Euro oder Dollar usw., also in „GELD“. Folgerichtig kann BIP bzw. „eine (gute) Konjunktur“ nur mit „Geld“ generiert werden. Geld muss demnach zuerst anwesend sein, bevor irgendetwas anderes geschehen kann. Diese Erkenntnis klingt banal, ist jedoch essentiell.

Veranschaulicht wird dies zum Nullpunkt des derzeitigen Aufschuldungsdurchgangs der BRD: Der Währungsreform 1948. Zur Nachkriegszeit stand nun wirklich so ziemlich alles auf Null. Was tun?

…

Geld kann durch Zweierlei gedeckt sein: Entweder durch eine Ware, meistens ist das Gold („Goldstandard“) oder durch ein Papier, das einen Kredit verbrieft. d.h. ihn einklagbar macht (sogenannter „Kreditgeldstandard“).

…

Eine Deckung durch Staatspapiere war auch nicht möglich, weil der Staat infolge des Krieges zahlungsunfähig geworden war (sog. „Staatsbankrott“). … Diese Schuldpapiere waren wertlos, weil das Reich nach 1945 so gut wie keine Steuereinnahmen mehr hatte und außerdem unter Militärverwaltung stand.

…

Deutschland ging einen anderen Weg und gab für 6,8 Mrd DM aus, die vor allem als Kopfgeld (2,8 Mrd) und „Dotationen“ an die öffentliche Hand (Länder und Gemeinden usw. mit 3,6 Mrd) gegeben wurden.

…

Technisch lief es so ab: Die BdL gab dem Staat die 6,8 Mrd in Form von neu gedruckten Banknoten, die durch nichts „gedeckt“ waren. Diese Übergabe von Banknoten der BdL an den Staat war aber kein Geschenk an den Staat, sondern der Betrag wird bis heute in der Bilanz der Bundesbank als sog. „Ausgleichsforderung“ geführt.

Diese Forderung verzinst sich seit 1948 mit 1 % pro Jahr und ist inzwischen auf ca. 4,4 Mrd. Euro angewachsen.

Dieser Betrag muss vom Staat ab 2005/06 an die Bundesbank, die Nachfolgerin der BdL zurückgezahlt werden! (Anmerkung: inzwischen ist das logischerweise Geschichte).

…

1948 wurde aus der Not geboren Nettogeld ohne jegliche Deckung ausgegeben. Heute gibt es erst dann Geld, wenn zuvor ein Verschuldungsvorgang vonstatten ging. Das heutige Geld ist durch Schulden gedeckt!

Obige Graphiken und zugehörige Aussagen sind also stimmig:

Ohne zusätzliche Neuverschuldung

schlittert das System unweigerlich dem Untergang entgegen.

„Diese Banknote ist gesetzliches Zahlungsmittel

für alle öffentlichen und privaten Schulden„

Datenquelle: Deustche Bundesbank:

• Deutschland / Gesamtwirtschaftliche Übersicht / Bruttoinlandsprodukt -preisbereinigt-

• Kredite an inländische Nichtbanken (Nicht-MFIs) / kurzfristige Kredite an Unternehmen und Privatpersonen / darunter Buchkredite / Alle Bankengruppen

• Forderungen und Verbindlichkeiten der Banken (MFIs) in Deutschland gegenüber dem Inland / Kredite an inländische Nichtbanken (nicht-MFIs) / insgesamt / Alle Bankengruppen